В конце октября в Алматы Группой компаний «Ремедиум» была организована конференция. Ее главной темой стал обзор розничного рынка РК и презентация нового информационно-аналитического продукта «Розничный аудит ГЛС и БАД в Республике Казахстан в формате SELL OUT», созданного специалистами компании «Ремедиум». Данный продукт содержит информацию о розничных продажах ГЛС и БАД на территории Казахстана с 2013 года с ежемесячной разбивкой и географией, включающей отчеты по 10 региональным единицам и данные по всей стране в целом. На мероприятия президент Фармацевтического холдинга «Риа-Панда» Дмитрий Сергеевич Дергачев озвучил доклад о тенденциях развития аптечного рынка БАД в РК, подготовленный совместно с ГК «Ремедиум».

В конце октября в Алматы Группой компаний «Ремедиум» была организована конференция. Ее главной темой стал обзор розничного рынка РК и презентация нового информационно-аналитического продукта «Розничный аудит ГЛС и БАД в Республике Казахстан в формате SELL OUT», созданного специалистами компании «Ремедиум». Данный продукт содержит информацию о розничных продажах ГЛС и БАД на территории Казахстана с 2013 года с ежемесячной разбивкой и географией, включающей отчеты по 10 региональным единицам и данные по всей стране в целом. На мероприятия президент Фармацевтического холдинга «Риа-Панда» Дмитрий Сергеевич Дергачев озвучил доклад о тенденциях развития аптечного рынка БАД в РК, подготовленный совместно с ГК «Ремедиум».

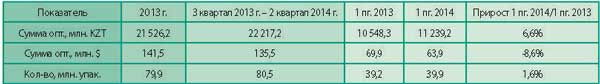

Согласно данным Розничного аудита БАД в Казахстане ГК «Ремедиум», в 2013 году через аптеки Казахстана было реализовано 79,9 млн упаковок БАД. В стоимостном выражении объем продаж БАД составил 141,5 млн $ или 21 526,2 млн тенге (цены оптовые).

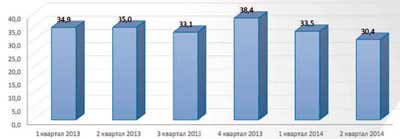

Несмотря на девальвацию тенге, произошедшую в феврале текущего года, потребление БАД, хоть и незначительно, но все же возросло. Так, в первом полугодии 2014 года было продано 39,9 млн упаковок БАД. Это на 1,6% больше, чем в I полугодии 2013 года (39,2 млн упаковок). Стоимостной объем реализации БАД через казахстанские аптеки за данный период в долларовом эквиваленте уменьшился на 8,6% и составил 63,9 млн $, в тенге он, напротив, увеличился на 6,6% до 11 239,2 млн (рисунок 1, таблица 1). Уровень потребления БАД на душу населения в 2013 году составил 8,24$. Это на 41,8% больше, чем в России. Там аналогичный показатель в 2013 году был равен 5,81$ (цены sellin аптек). Средняя цена за упаковку БАД, проданную через аптеки РКв I полугодии 2014 года, составила 281,7 тенге или 1,6$ США, что на 4,8% больше и 10,2% меньше, соответственно, чем в I полугодии 2013 года (рисунок 2).

Рисунок 1. Динамика объема аптечных продаж БАД в Республике Казахстан, млн $

Таблица 1. Объем аптечных продаж БАД в Республике Казахстан, млн. $

Рисунок 2. Динамика средней стоимости

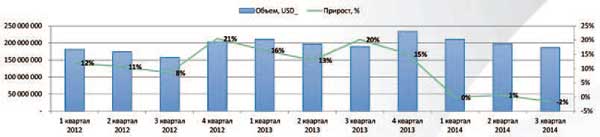

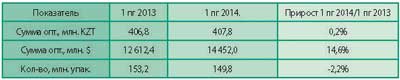

Все это указывает на то, что казахстанский рынок БАД является довольно перспективным и имеет хороший потенциал для развития в будущем. Отчасти, это обусловлено благоприятной регуляторной средой. Это хорошо демонстрирует простое сравнение динамики прироста рынка БАД Казахстана и России. Конечно, по объемам продаж рынки БАД наших стран несопоставимы, но, тем не менее, мы живем в схожих экономических и социальных условиях. В России, также как и в Казахстане, в текущем году произошла девальвация национальной валюты, но в отличие от казахстанского, российский рынок БАД по итогам первого полугодия 2014 года сократился в натуральном выражении на 2,2% по сравнению с аналогичным периодом 2013 года (рисунок 3, таблица 2). Негативное влияние девальвации на потребление БАД усилилось введением с начала 2014 года регуляторных мер, ограничивающих содержание рекламы БАД. В соответствии с ними, любые заявления, связанные с положительным влиянием продукта на здоровье, были запрещены. Учитывая, что продвижение БАД до 2014 года в основном строилось на рекламе в СМИ, производители практически лишились эффективных инструментов продвижения продукции.

Рисунок 3. Динамика объемов аптечных продаж БАД в Российской Федерации по кварталам (2012 год - III квартал 2014 года) в стоимостном выражении, $

Известно, что существенные объемы БАД реализуется населению не через аптеки, а через альтернативные каналы сбыта, в частности, посредством многоуровневого маркетинга (сети, call-центры и т.д.) Конечно, они не могут быть отражены в данных аптечного аудита. Но, согласно оценкам экспертов, исходя из информации об объемах ввоза, в РФ стоимостной объем продаж БАД через альтернативные каналы, примерно в 2 раза превышает объем аптечного рынка БАД. Казахстан, учитывая близость Китая, в этом плане не является исключением и ситуация здесь практически похожа.

Таблица 2. Аптечные продажи БАД в РФ в натуральном и стоимостном выражении в I полугодии 2013 и 2014 годов

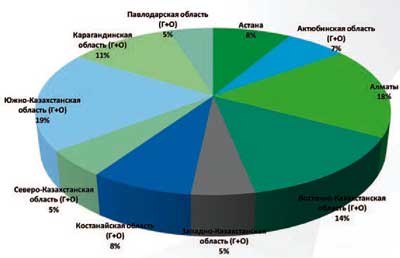

В отличие от РФ, где основной объем аптечных продаж БАД приходится на два города - Москву и Санкт-Петербург (в сумме они дают порядка 40-45%), в Казахстане наблюдается достаточно равномерное распределение объемов продаж по регионам (рисунок 4). Лидерами по итогам I полугодия 2014 года являются Южно-Казахстанская область (19%), Алматы (18%) и Восточно-Казахстанская область (14%).

Рисунок 4. Структура рынка БАД в РК по областям в 1 полугодии 2014 г.

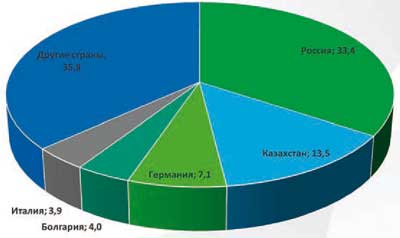

В разрезе стран наибольшая доля в объеме аптечных продаж в стоимостном выражении (33,4%) принадлежала БАД, произведенным в России (рисунок 5). Второе место с долей 13,5% заняли БАД казахстанского производства, а третье - БАД из Германии (7,1%).

Рисунок 5. Структура рынка БАД в РК по странам производителей в 1 полугодии 2014 г.

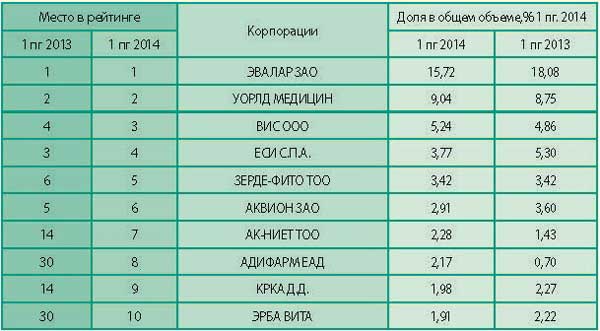

В целом на аптечном рынке представлена продукция 480 производителей БАД. Суммарная доля производителей, вошедших в ТОП 10 по доле в объеме продаж в стоимостном выражении, составляет 48,44%. Лидерами являются компании «Эвалар», «Уорлд Медицин» и ООО «ВИС» (таблица 3).

Таблица 3. ТОП 10 фирм-производителей БАД в стоимостном выражении

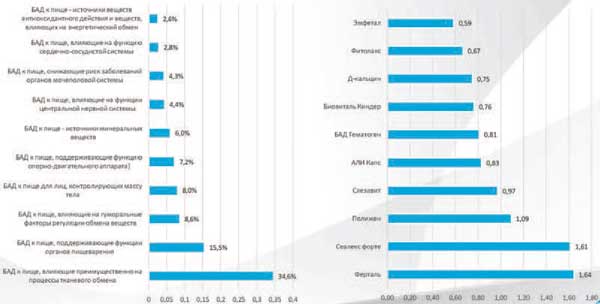

Анализ аптечных продаж по группам БАД в зависимости от их функционального назначения, показывает, что наибольшая доля в стоимостном выражении (34,6%) в I полугодии 2014 года принадлежала БАДам, оказывающим влияние на процессы тканевого обмена. Вторую позицию в ТОП 10 с долей 15,5% занимали БАДы, поддерживающие функции органов пищеварения (рисунки 6 и 7), третью - БАДы, влияющие на гуморальные факторы регуляции обмена веществ (8,6%). ТОП 10 торговых наименований БАД возглавляли Ферталь (1,64%), Сиалекс Форте (1,61%) и Полижен (1,09%). Сравнительный анализ состава ТОП 20 торговых наименований в I полугодии 2013 года и I полугодии 2014 года показывает удивительный «взлет» объемов продаж препаратов Слезавит и Протекта производства компании «Уорлд Медицин». Их доля в объеме аптечных продаж увеличилась настолько значительно, что они переместились с 1385 на 4 и с 1590 на 19 позиции, соответственно. Суммарная доля ТОП 20 торговых наименований БАД составила 23,79%. В целом количество наименований БАД, реализуемых через аптеки РК в I полугодии 2013 года равнялось 2 196, а по итогам I полугодия 2014 года достигло 2 382 (таблица 4).

Рисунок 6. ТОП 10 групп БАД по объему Рисунок 7. ТОП 10 Торговых намиенований

продаж в 1-ом полугодии 2014 г. БАД по объему продаж в 1-полугодии 2014 г., млн. $

Казахстанский рынок БАД весьма интересен и своеобразен. В числе его особенностей благоприятные регуляторные условия, практически равномерное распределение объемов продаж по регионам, склонность населения покупать продукцию через альтернативные каналы и большой потенциал роста. По прогнозам аналитиков, этот рынок в ближайшие 5-10 лет ожидает как минимум 30-кратное увеличение. Однако все зависит от регулирования, которое будет способствовать или наоборот сильно сдерживать развитие данного сегмента.

Таблица 4. ТОП 20 торговых наименований БАД в стоимостном выражении

Долгое время производители БАД, присутствующие на казахстанском рынке, работали, не имея качественных данных о продажах данного вида продукции. С появлением нового информационно-аналитического продукта «Розничный аудит ГЛС и БАД в Республике Казахстан в формате SELL OUT», созданного специалистами ГК «Ремедиум», у компаний появился мощный аналитический инструмент, позволяющий повысить эффективность бизнес-процессов. Это реальная возможность отслеживать позиции конкурентов, анализировать эффективность усилий по продвижению продукции и вовремя их корректировать.

Подготовила Ольга Баимбетова